🍒🎂L’avantage fiscal : La cerise sur le gâteau, mais pas le gâteau !

En immobilier d’investissement, les conseillers « éclairés » n’ont de cesse de rappeler que l’avantage fiscal ne représente qu’un avantage en trésorerie, un flux positif au même titre que les loyers. Ni plus ni moins !

On ne va pas se mentir, ce n’est pas par leur culture financière que les Français brillent le plus.

Et comme il n’existe pas de règle arbitraire admise collectivement comme « recevable », chacun a donc sa propre définition d’un bon investissement, un peu comme les inconnus d’un bon chasseur.

La multiplicité des cadres d’investissement, des options fiscales ou régimes déclaratifs ne facilitent rien, c’est même la boîte de Pandore que beaucoup de conseillers qui souhaitent sécuriser leurs ventes, évitent d’ouvrir imprudemment.

⚙️ Standardisation du conseil

- Alors pour faire simple, et parce que c’est pratique de jouer sur la corde sensible, on s’appuie souvent sur le dispositif du moment, au risque de tendre vers une standardisation du conseil. C’est parfois justifié, et d’autres fois moins…

- Bien qu’un peu plus techniques, les mécanismes de réduction d’assiette, contrairement à la réduction d’impôt, présentent des leviers particulièrement puissants, notamment en présence de bénéfices fonciers préexistants et de TMI élevée.

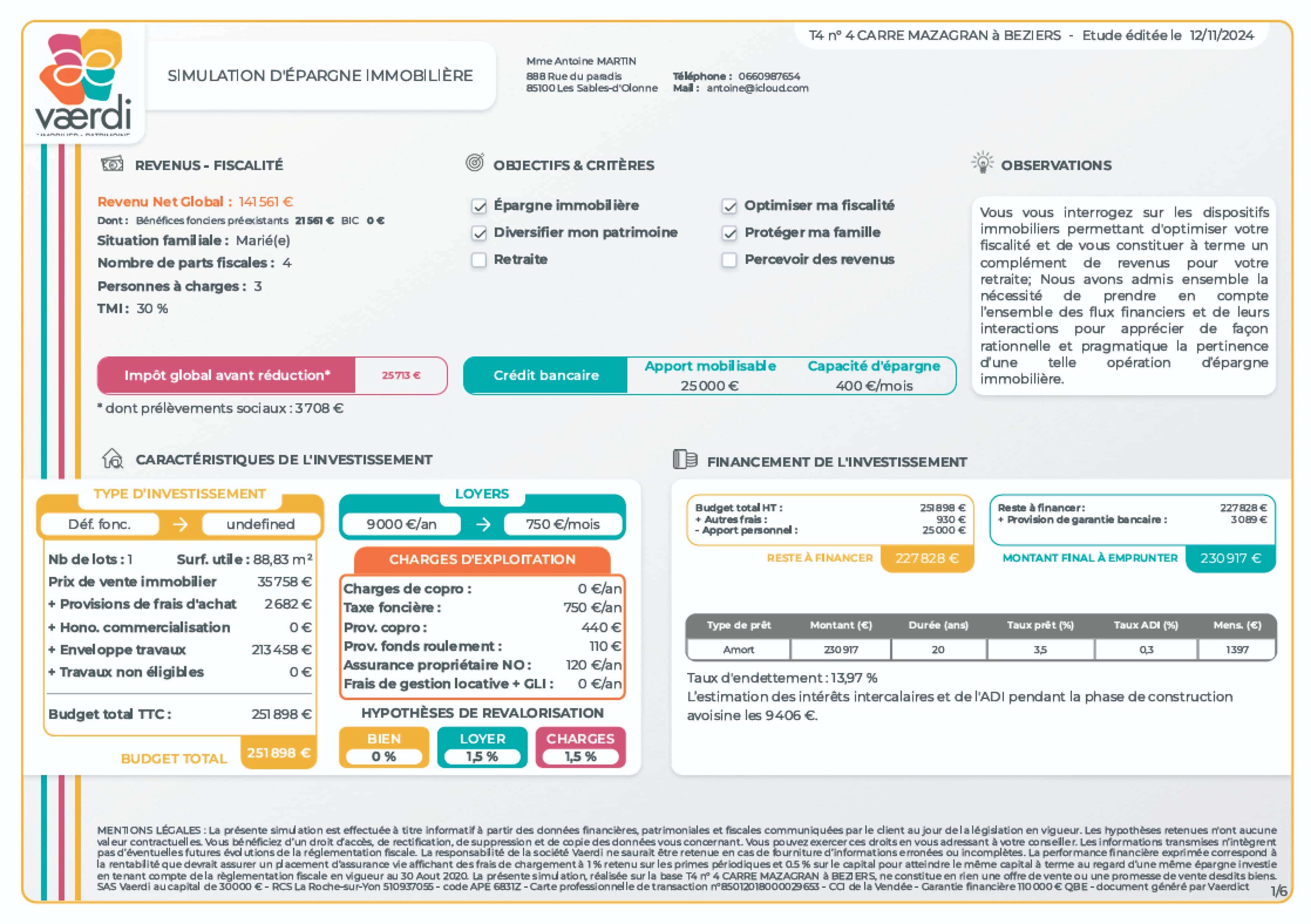

💡 Un exemple concret grâce à VAERDICT

La simulation ci-dessous a permis de ramener à la raison le client d’un de nos utilisateurs qui, en tant que contribuable stigmatisé, s’était montré sensible à l’argument des dernières heures de la Pinel par un autre acteur commercial.

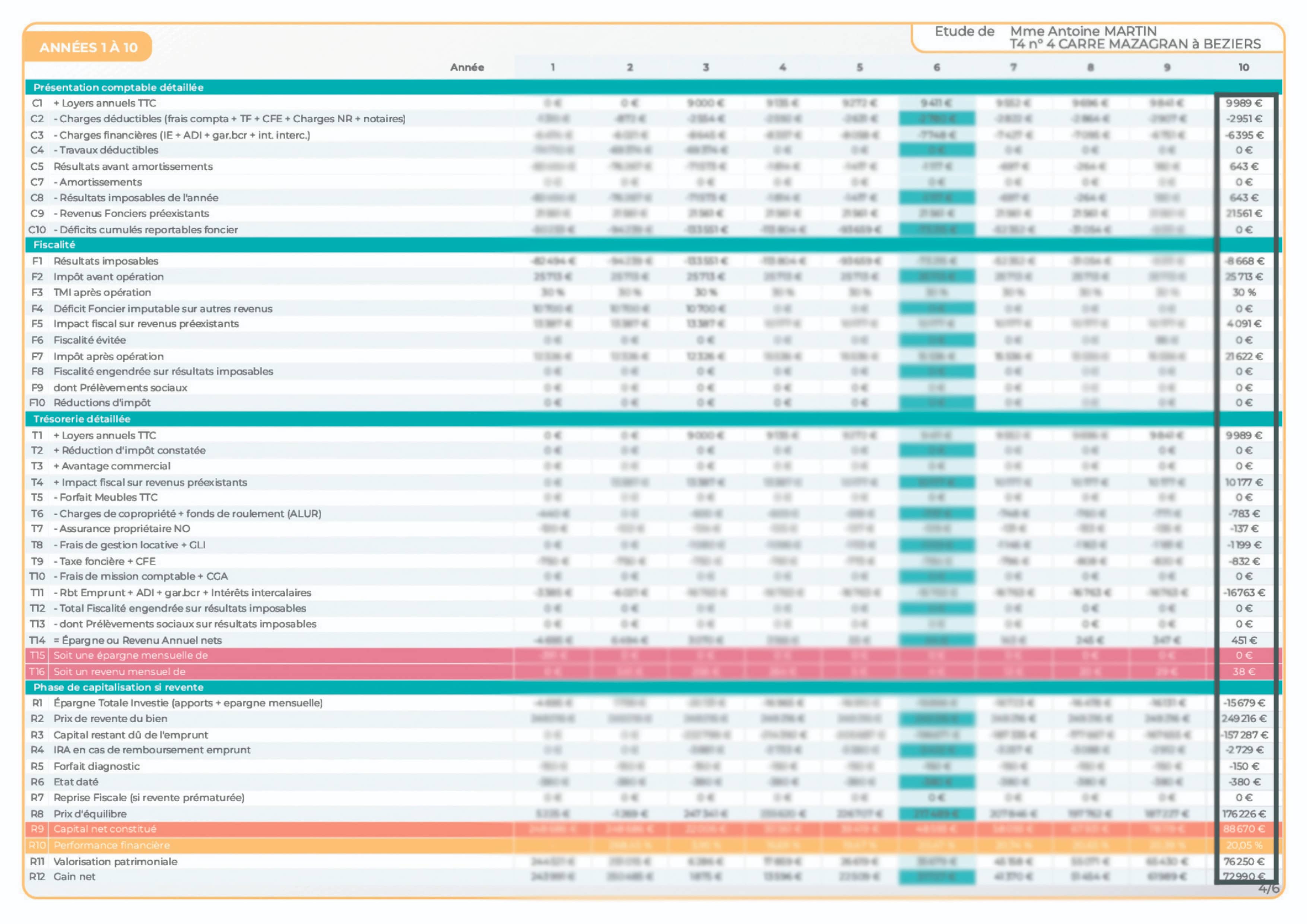

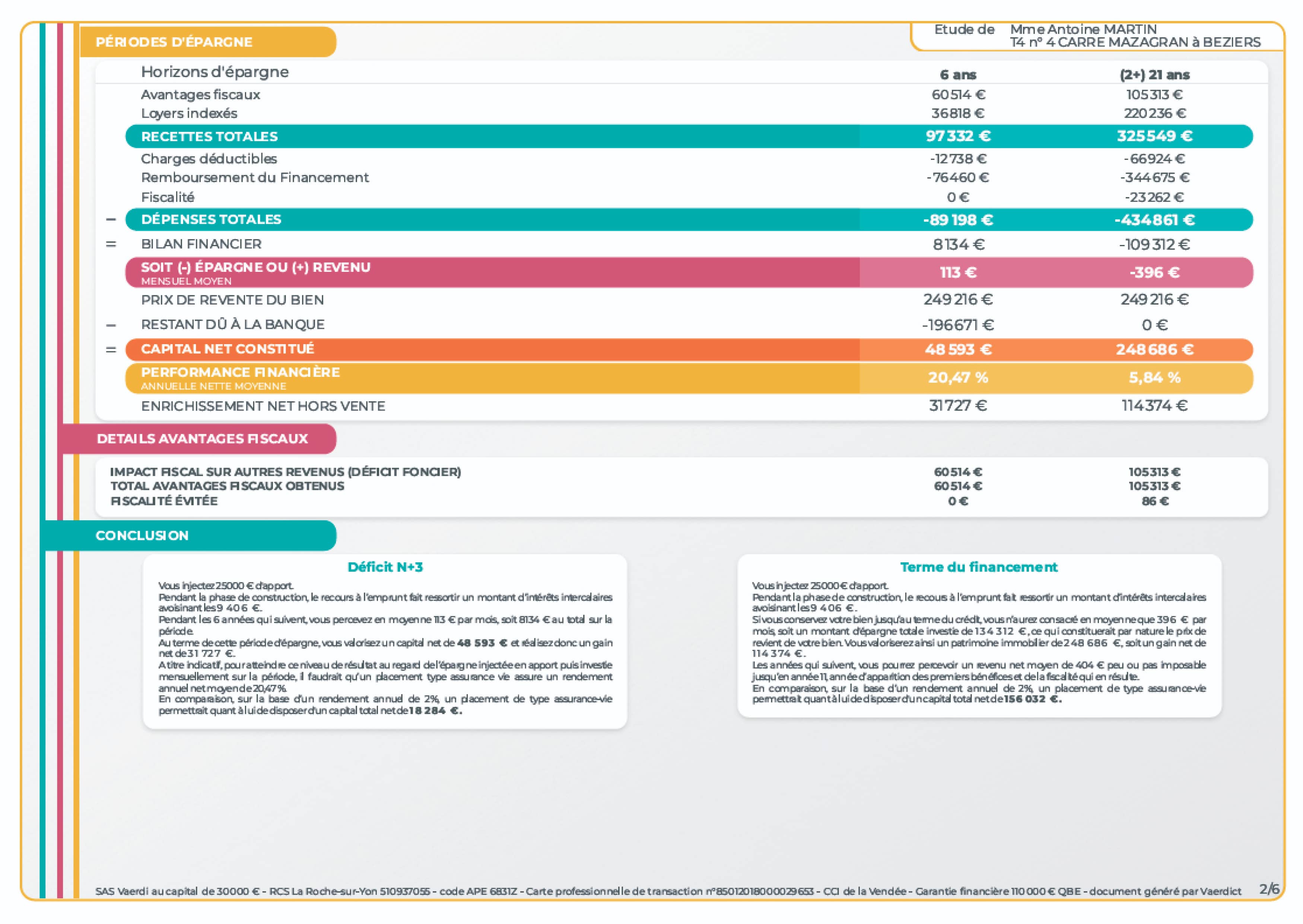

Comme nous pouvons l’observer en page 3, dans une simple tranche à 30, l’avantage fiscal relevant du déficit généré, permet d’autofinancer l’effort d’épargne sur 12 ans.

Nos documents présentent des horizons de lecture dynamiques, ils s’adaptent au scénario.

L’année 6, ici mise en exergue en page 2, correspond à N+3 après l’imputation du dernier déficit sur le RBG. C’est l’année à partir de laquelle il est envisageable de revendre le bien ou de le passer en meublé par exemple.

🔍Mais si on s’intéresse à l’année 10

L’année 10, la dernière année avant que l’investisseur ne mette réellement la main à la poche, il n’aura réellement injecté que 15 679 € (25 K d’apport – les revenus ou le cash-flow perçus sur les années précédentes) et repartira avec un gain net de 72 990 € sur l’hypothèse d’une revente flat. avec une perf financière annuelle à 20 %. CQFD.

🏆 Conclusion :

Une bonne opération n’est jamais qu’une opération dont on sort à terme avec plus de capital qu’on en a investi sur la période, toute autre forme d’approche est biaisée.

🙏 Remerciements

Je profite de l’occasion pour remercier le cabinet Rivière │ Avocats │ Associés et encore plus particulièrement Cédric Vermuse pour sa précieuse coopération dans notre parcours de certification fiscale.